Theme 1:マクロ経済の会計分析

第3章 企業行動の変容

アベノミクスでは,なぜ賃金が上昇せず,内部留保ばかりが蓄積されるのか。それは第2章で述べた通り,経営者にとって

- 賃金を抑制することが合理的な経済環境だから

- 内部留保を積み上げることが合理的な経済環境だから

と考えるのが妥当だろう(マクロ経済学的見解)。そこで第3章では再び会計データ(法人企業統計)を使い,企業が内部留保の蓄積以外にどのような意思決定を行ってきたのかを追っていく。

しかし,ここでひとつ問題が生じる。

会計データを追うって言っても,(第2章で言っていた通り)内部留保が何の資産に変わっているのかまではわからないんだろ?じゃあもうそれ以上追うことはできないじゃないか!

確かにお金に色がついていない以上,内部留保が何に変わったのかを追うことには限界がある。そこで第3章では,

内部留保が増えたとき,他に何が増加して,何が減少したのか

を確認することで,内部留保が何に変わったのかを類推する。

なお,この問題を理解するには,アベノミクス期(2012年12月~2018年10月)だけでは不十分である。そこで,1991年のバブル崩壊以降から企業の財務状況がどのように変化したのかを確認する。以降では,内閣府が公表している景気循環によって次のように分類する[1]。

| 年代 | 景気循環 | |

|---|---|---|

| 失われた20年 | 1991年3月~2012年11月 | 第11循環(下)~第15循環(下) |

| アベノミクス | 2012年12月~2018年10月 | 第16循環(上) |

| コロナ禍 | 2018年11月~現在 | 第16循環(下) |

- ※ 上記の景気循環の(上)・(下)は,それぞれ上昇局面・下降局面を表している。上記の開始月・終了月は内閣府の景気判定であり,政治・社会的な意味での期間とは必ずしも一致しない。

また,失われた20年については大きく以下の4つに分類できる。

| 年代 | 景気循環 | |

|---|---|---|

| 失われた10年 | 1991年3月~2002年1月 | 第11循環(下)~第13循環(下) |

| 小泉構造改革 | 2002年2月~2008年2月 | 第14循環(上) |

| リーマンショック期 | 2008年3月~2009年3月 | 第14循環(下) |

| 民主党政権 | 2009年4月~2012年11月 | 第15循環(上)~第15循環(下) |

- ※ 上記の景気循環の(上)・(下)は,それぞれ上昇局面・下降局面を表している。上記の開始月・終了月は内閣府の景気判定であり,政治・社会的な意味での期間とは必ずしも一致しない。

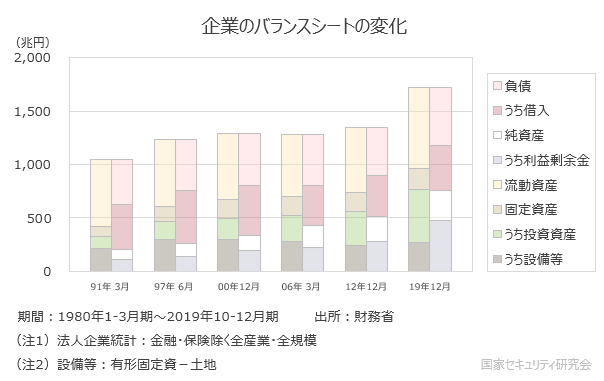

1.資産と負債の構成

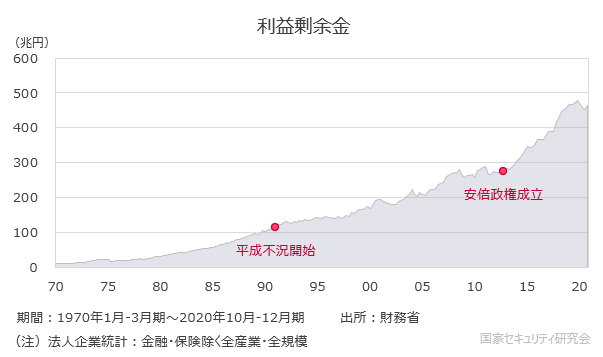

まず,内部留保(利益剰余金)[2]はいつから増え始めたのだろうか。実際のところ,日本企業の内部留保は一貫して増加傾向で推移してきた。

以上のグラフからは,

- 利益剰余金は平成不況開始以降(バブル崩壊以降)も増加した

- 利益剰余金は安倍政権成立以降に急増した

ということが読み取れる。

| 利益剰余金 | |

|---|---|

| 1991年度 | 134兆円 |

| 2012年度 | 304兆円 |

| 2018年度 | 463兆円 |

| 2019年度(最新) | 475兆円 |

- 平成不況

- 失われた10年(失われた20年の前半)に生じた3度の不況のうち,最初の不況。1991年3月~1993年10月(第11景気循環,第1次平成不況)。

この間,他の資産・負債はどのように変化してきたのだろうか。以降では,それぞれの項目について確認する。

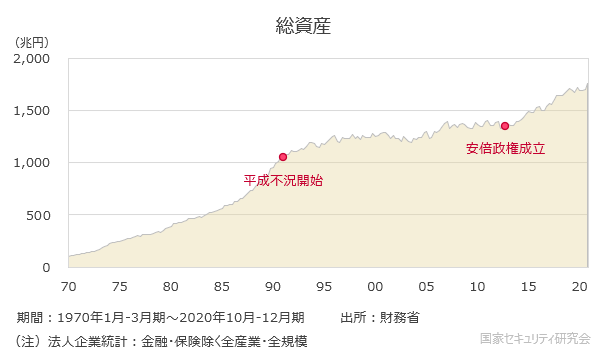

① 企業資産

資産サイド

まず,資産の全体像から把握する。以下は日本企業の総資産の推移である。

以上のグラフからは,

- 総資産はバブル崩壊以降も増えているが,そのペースは鈍化した

- 総資産の増加は安倍政権成立以降にペースアップしている

ということが読み取れる。

| 総資産 | |

|---|---|

| 1991年度 | 1,206兆円 |

| 2012年度 | 1,437兆円 |

| 2018年度 | 1,800兆円 |

| 2019年度(最新) | 1,806兆円 |

したがって,以下のような主張は正しくない。

バブル崩壊や民主党政権のせいで日本企業は縮小していった。それまであった多くの資産が消えていった。これが失われた20年の恐ろしさである。

会計データは簿価ベースのものも多いため一概には言えないが,失われた20年で起きたのは縮小ではなく停滞である。ただし,停滞でも十分問題であることは第5章で説明する。

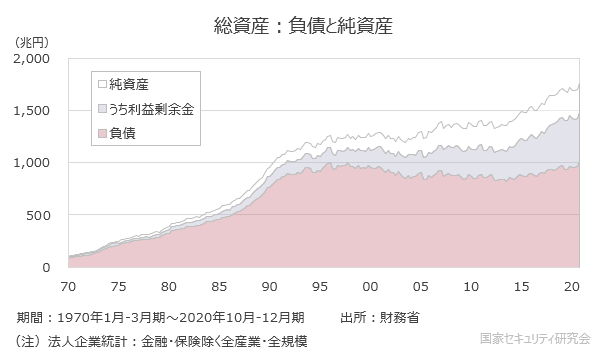

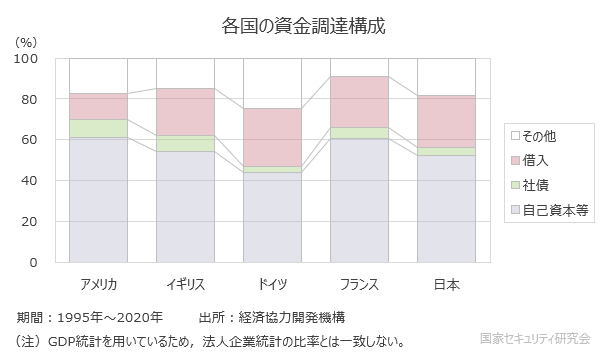

資金調達サイド

次に,この企業資産を資金調達サイドから確認する。

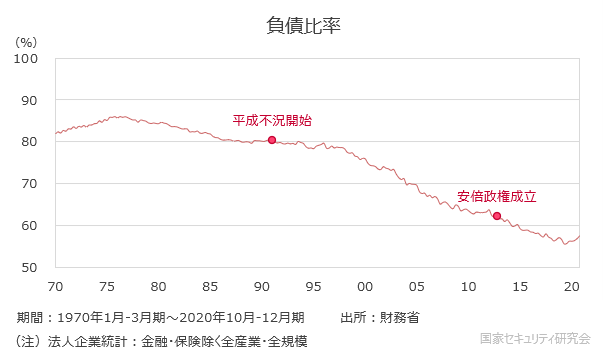

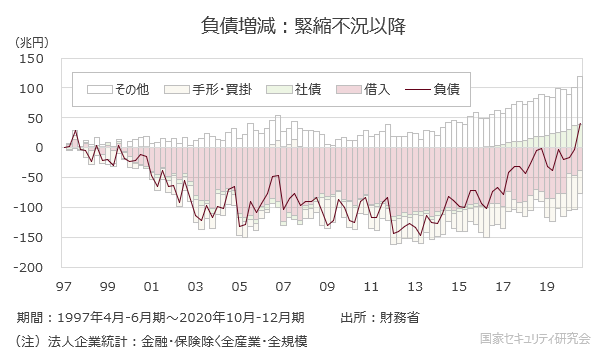

1997年6月(緊縮不況)から負債は減少傾向で推移している。

| 負債 | 純資産 | |

|---|---|---|

| 1991年度 | 974兆円 | 232兆円 |

| 1997年度 | 1,053兆円 | 261兆円 |

| 2012年度 | 900兆円 | 537兆円 |

| 2018年度 | 1,043兆円 | 756兆円 |

| 2019年度(最新) | 1,045兆円 | 760兆円 |

- 緊縮不況

- 失われた10年(失われた20年の前半)に生じた3度の不況のうち,2番目の不況。1997年6月~1999年1月(第12景気循環,第2次平成不況)。

以上のグラフからは,

- 負債は緊縮不況以降,減少した

- 負債はアベノミクス以降,増加した

ということが読み取れる。負債には減少傾向があったという点で,前述の資産,純資産,利益剰余金などと明確に異なっている。

| 負債 | 純資産 | |

|---|---|---|

| 1997年度~2012年度 | -153兆円 | +276兆円 |

| 2012年度~2018年度 | +143兆円 | +219兆円 |

負債はアベノミクス以降,増加傾向に転じたが,そのペースは純資産と比べると鈍い。したがって,総資産に占める負債の比率は低下し続けている。

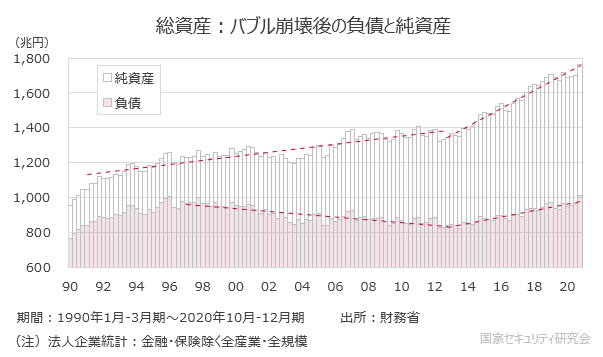

② 負債構成

負債の中身をさらに分解する。

| 借入 | 内部留保 | |

|---|---|---|

| 1991年度 | 496兆円 | 134兆円 |

| 1997年度 | 565兆円 | 143兆円 |

| 2012年度 | 429兆円 | 304兆円 |

| 2018年度 | 486兆円 | 463兆円 |

| 2019年度(最新) | 498兆円 | 475兆円 |

緊縮不況以降にみられた負債の減少は主に借入の減少によるものであることがわかる。

前述の資産構成からは,

- 緊縮不況以降,純資産が増加する一方,負債は減少した

- アベノミクス以降,負債は増加へと転じたが,純資産と比べるとペースは鈍い

ということが確認できたが,上記の事実は,

- 緊縮不況以降,内部留保が増加する一方,借入は減少した

- アベノミクス以降,借入は増加へと転じたが,内部留保と比べるとペースは鈍い

と,言い換えることができるだろう。

| 借入 | 内部留保 | |

|---|---|---|

| 1997年度~2012年度 | -136兆円 | +161兆円 |

| 2012年度~2018年度 | +57兆円 | +159兆円 |

そして,緊縮不況からアベノミクスまでの状況を総合すれば,

企業の利益(内部留保)はほとんど借入の返済に回されていた

と考えるのが自然だろう。

借金が減るのは結構なことじゃないか!日本企業はバブル期にお金を借りすぎていたんだ!むしろバブル崩壊後の債務こそ適正な水準だ!

このように考える人もいるかもしれないが,借入は少なければ少ないほどよいというものではない。このことは第4章で詳しく説明する。

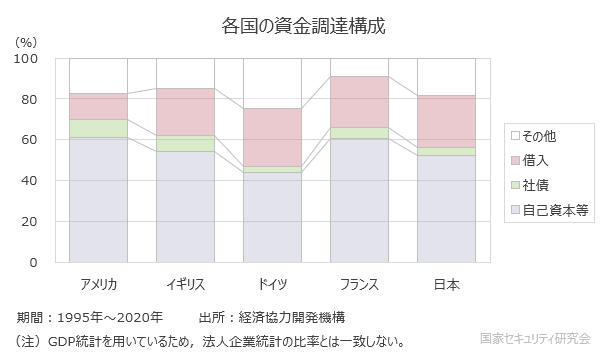

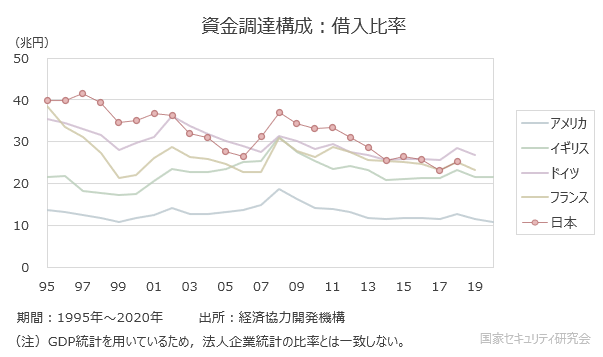

なお,日本の借入比率は低下を続け,既に銀行中心の金融構造を持つ国とは言いがたい状況にある(日本より証券のウェイトが高い欧州の企業と同じ水準まで借入比率が低下している)。

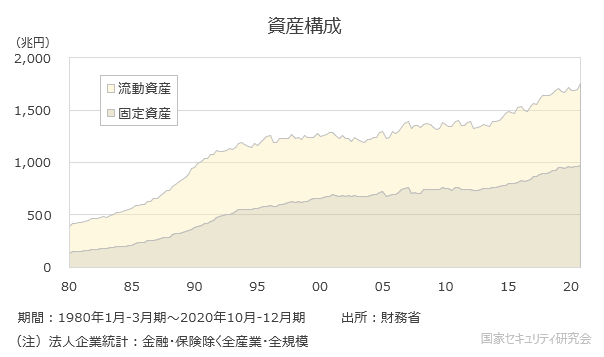

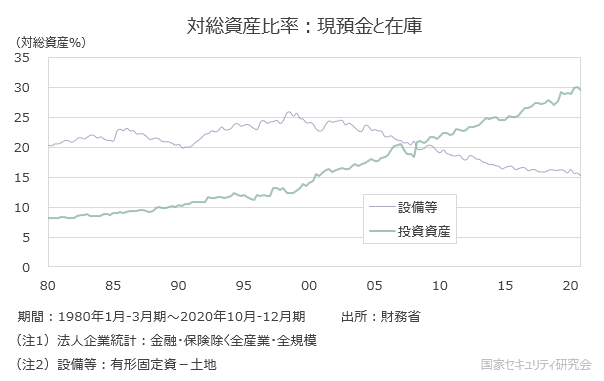

2.保有資産の変化

再び資産サイドに戻り,今度は企業が保有する資産の構成がどのように変化したのかを確認する。以下は資産を流動資産と固定資産に分けたものだ。

どちらも大きな変化は見られないが,それぞれの中身にはいくつか目立った変化がある。

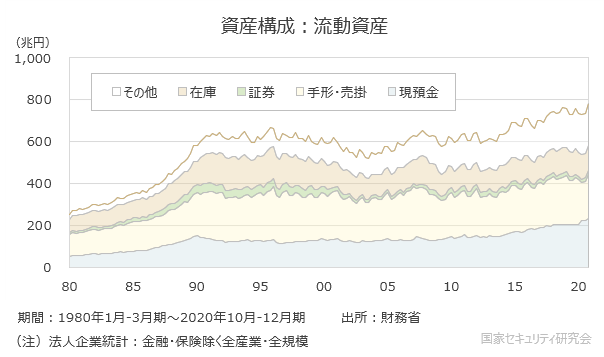

① 流動資産

流動資産とは,通常,1年以内に現金化・費用化できるものを指す。

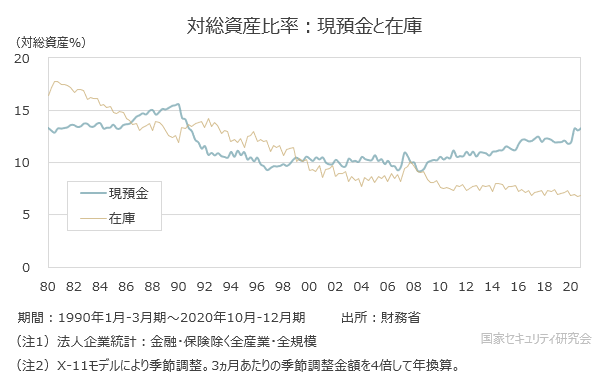

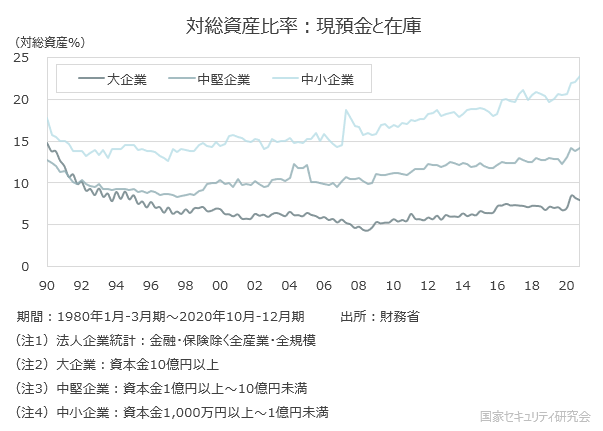

以上のグラフからは,

- 現預金はバブル崩壊以降,増加した

- 在庫はバブル崩壊以降,減少した

- 在庫はアベノミクス以降,増加に転じた

ということが読み取れる。

| 現預金 | 在庫 | |

|---|---|---|

| 1991年度 | 151兆円 | 160兆円 |

| 2012年度 | 168兆円 | 105兆円 |

| 2018年度 | 223兆円 | 124兆円 |

| 2019年度(最新) | 221兆円 | 120兆円 |

ほらみたことか!やはり日本企業は現預金を貯め込みすぎなんだ!

確かに現預金比率が(特にアベノミクス以降)上昇していることは事実だが,世間ではそれがやや過大に受け止められているように思われる。たとえば,政府は現預金のため込みを問題視し,優遇税制などによって対処しようとしている。

政府・与党は6日,企業がため込む現預金を投資に回すために検討してきた,ベンチャー投資への税優遇制度を固めた。大企業が一定要件を満たしたベンチャー企業に1億円以上投資した場合,株式取得額の25%を法人税の課税所得から差し引く。

―― 朝日新聞(2019年12月6日)

しかし,総資産に占める現預金の比率は10%前後でさほど変化していない(むしろ在庫の変化の方が目立っている)。

加えて,政府は大企業が現預金を貯め込んでいると認識しているようだが,現預金積み増しの傾向は中小企業の方が強い。

中小企業が現預金を積み増す理由は,

- 銀行に切り捨てられる可能性が高いため(バブル崩壊後に貸し渋りが一部問題になった)

- 大企業と比べて市場からの資金調達(株式発行・債券発行)が容易ではないため

と考えられる。いずれも自己防衛としての色彩が強い。

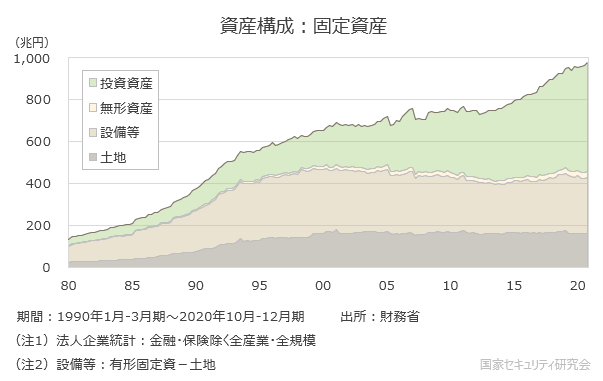

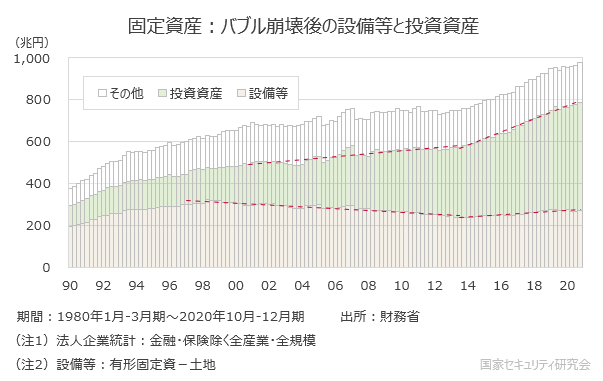

② 固定資産

流動資産に対し,固定資産の変化にはより重要な特徴がみられる。

| 設備等 | 投資資産 | |

|---|---|---|

| 1991年度 | 247兆円 | 134兆円 |

| 1997年度 | 306兆円 | 166兆円 |

| 2012年度 | 238兆円 | 351兆円 |

| 2018年度 | 272兆円 | 503兆円 |

| 2019年度(最新) | 221兆円 | 120兆円 |

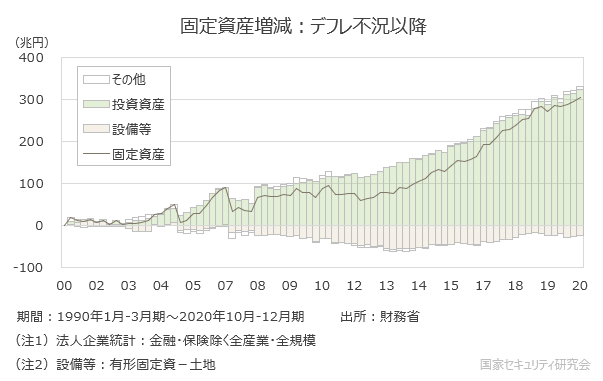

以上のグラフからは,

- 投資資産は2000年代から,増加した

- 投資資産はアベノミクス以降,急増した

- 設備等は緊縮不況以降,減少した

- 設備等はアベノミクス以降,増加に転じた

ということが読み取れる。

設備等はアベノミクスに入ってしばらくしてから増加に転じたが,そのペースは投資資産と比べれば鈍い。

| 設備等 | 投資資産 | |

|---|---|---|

| 2000年度~2012年度 | -56兆円 | +144兆円 |

| 2012年度~2018年度 | +34兆円 | +153兆円 |

- デフレ不況

- 失われた10年(失われた20年の前半)に生じた3度の不況のうち,3番目の不況。2000年12月~2002年1月(第13景気循環,第3次平成不況)。なお,「デフレ不況」という言葉は「デフレかつ不況の状態」を表す一般名詞としても使われる(上記グラフの場合は景気循環の区分を表している)。

設備等の動きは前述の借入の動きときわめて似ている。このことは,

設備投資を拡張する場合に銀行からお金を借りる

という一般的な企業行動と整合的だ。以上を総合すると,

- 緊縮不況以降,設備投資は削減され,借入の必要がなくなり,企業の利益(内部留保)は債務返済へと回された

- アベノミクス以降,設備投資が回復し,借入も増加へと転じたが,そのペースは鈍い

という動きがあったと推定される。

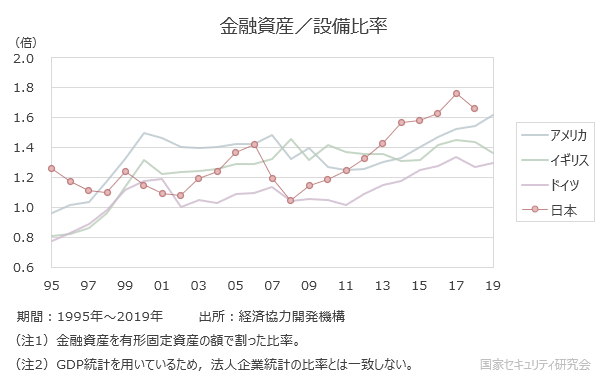

一方,投資資産は失われた20年の間も増加を続け,総資産に占める比率は3割に迫っている。

前述の状況と総合すれば,

- アベノミクス以降,内部留保は増加したが,それらは設備投資には使われず,投資資産に回っている

ということができるだろう。このウェイトは国際的に見ても決して低い方ではない[3]。

なお,投資資産が増加している理由については第8章で説明する。

これまでの会計データの変化をまとめると,

- 企業の総資産は一貫して増加傾向だった

- しかし,緊縮不況(1997年6月)以降,設備等と借入は減少し始めた

- アベノミクス(2012年12月)以降,設備等と借入は増加に転じたものの,ペースは鈍い

- 企業の総資産拡大はもっぱら内部留保と投資資産の増加で説明できる

となっていたことがわかる。

したがって,内部留保の増加は

- アベノミクス以前:債務返済(在庫削減・設備投資削減)

- アベノミクス以降:投資資産の購入

に充てられたと推定される。同じ内部留保蓄積であってもアベノミクス前後でその使われ方はやや異なる。第4章以降では「なぜ企業はこのような意思決定を行ってきたのか」について考察する。

- ^1日本の場合,景気循環(景気基準日付)は内閣府が公表している。1991年3月は第11循環の不況入り,2012年12月は第16循環の好況入りの日付である。

- ^2内部留保は会計学的に厳密に定義された言葉ではない。ここでは簡略化のために利益剰余金を「積み上げられた内部留保の残高」としている。なお,法人企業統計では利益剰余金に,その他資本剰余金,その他(土地の再評価差額金,金融商品に係る時価評価差額金等),自己株式増減額を加えた合計を「利益留保」,さらに利益留保に引当金,特別法上の準備金,その他の負債(未払金等)増減額,マイナスの場合の企業間信用差増減額を加えた合計を「内部留保」としている。

- ^31995年以降,株式持ち合いが解消され,金融資産の割合は低下した。しかし,リーマンショック以降は海外現地法人の設立などで再び上昇している(海外子会社の株式を持つという形になるため金融資産として計上される)。