Theme 2:新自由主義の政治経済

第4章 新自由主義経済学(前編)

前章までの説明に基づけば,

新古典派経済学 vs ケインズ経済学

の論争は,新古典派経済学が数量調整を想定していないことから,ケインズ経済学の圧勝にみえる。

しかしそうなると,なぜバブル崩壊以降に

- 多くの経済学者が構造説を支持(第1章)

- OECDによる労働市場改革提案(第3章)

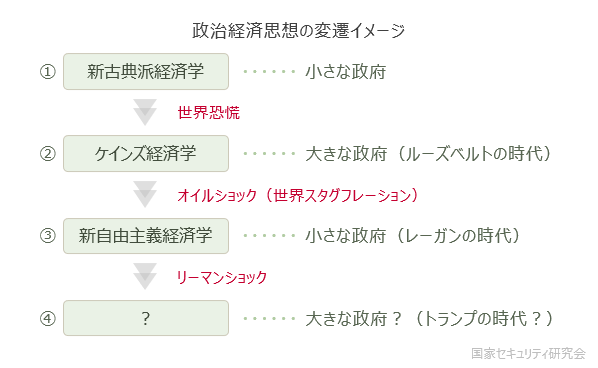

といったことが起きたのだろうか。その理由のひとつとして,当時の支配的な経済学が新自由主義経済学に切り替わっていたことが挙げられる。

1970年代以降,オイルショックへの対応をめぐってケインズ経済学への批判が噴出し,それに代わって新自由主義経済学が主流を占めるようになっていった。

ケインズも「タイム」の1965年最終号のカバーストーリーに取り上げられたが,今では1970年代のインフレを招いたのはケインズ学説のせいといわれ,一気に信頼を失った。シカゴ大学のルーカス教授は「ケインズは死んだ」と宣言した。

―― 朝日新聞(1990年5月20日東京朝刊)

結論からいえば,新自由主義経済学に基づく経済政策はほとんどが新古典派経済学のものと同じになる。第4~5章では,この新自由主義経済学の学派と,それぞれの特徴について説明する。

新自由主義経済学に含まれる(と考えられる)学派は,それぞれ本来何冊もの本で記述される内容である。しかし,それをすべて書くことはできないため,ここではそれぞれを非常に簡略化した形で説明する。そのため,ここに書かれていることが全てであるとは考えないでほしい。

1.反ケインズ経済学

まず,新自由主義経済学の定義について確認する。広辞苑で「新自由主義」という言葉を調べると,次のように記されている。

国家による管理や裁量的政策を排し,できる限り市場の自由な調節に問題を委ねようとする経済思想。

―― 広辞苑

基本的にはこの認識で問題ないが,そうなると,

これって新古典派経済学と何が違うわけ?

という疑問が浮上する。実際のところ,「新自由主義」の定義は人によって様々で,新古典派経済学とほとんど同じ意味で使っているケースもみられる。上記の辞書的な意味はその共通項を緩く取り出したものといえるだろう。

これに対し,当サイトでは新自由主義経済学を

新自由主義経済学:1970年代から台頭した反ケインズ経済学の総称

と定義している。基本的には以下の学派をまとめた言葉であり,「新自由主義経済学」という統一的な理論体系があるわけではない。

| 学派 | 代表的な学者 | |

|---|---|---|

| ① | 通貨主義経済学 | フリードマン |

| ② | 新しい古典派経済学 | ルーカス |

| ③ | 実体景気循環論 | ギドラント,プレスコット |

| ④ | 新ウィーン学派 | ハイエク |

| ⑤ | ヴァージニア学派 | ブキャナン |

| ⑥ | サプライサイド経済学 | フェルドスタイン |

これらの学派は反ケインズ経済学として注目された。その経緯から,

- 政府介入に批判的

- 市場機能に対する強い信頼

といった特徴はほとんどの学派に共通している。ただし,これから述べるよう,ケインズ経済学の批判に至る理由は学派ごとに異なっている。

通貨主義経済学の台頭

上記6学派のうち,最も重要なのがM.フリードマンの通貨主義経済学(マネタリズム)である。実際,インターネットで「新自由主義」「経済」と検索した場合,その説明には必ずといっていいほどフリードマンが登場する。

フリードマンは,「新自由主義の旗手」といわれています。日本で言うと小泉・竹中路線がその典型何ですが,政府は国民の自由を尊重しよう,経済を自由にすればいい,という主張をしました。

―― 池上彰のやさしい経済学1

さらに,前述の学派のうち,

- 新しい古典派経済学

- 実体景気循環論(リアルビジネスサイクル論)

は通貨主義経済学から派生したものである。

このように,通貨主義経済学は新自由主義の代表的な学派といえる。そこで,まずは通貨主義経済学の基本的な枠組みについて確認し,それ以外の学派を第5章で説明していく。

2.通貨主義経済学の理論

通貨主義経済学(マネタリズム)は,

- 財政政策に否定的

- 小さな政府を志向する

といった点で新古典派経済学と類似している。ただし,それは数量調整(短期経済)を想定していないということではない。通貨主義経済学の特徴は

通貨主義経済学:数量調整は存在するが,それはごく短期間に限られる

という点にある。

| 学派 | 短期経済 | 調整過程 |

|---|---|---|

| 新古典派経済学 | 無視 | 価格調整 |

| ケインズ経済学 | 最重要視 | 数量調整 |

| 通貨主義経済学 | ごく短期 | ほぼ価格調整 |

まずは,この論理的枠組みについて簡単に解説する。

① 短期経済の解釈

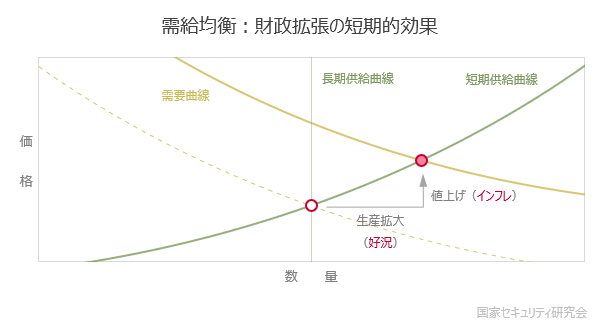

数量調整がある場合,財政拡張は(短期的に)生産量の増加を呼び起こす。これはケインズ経済学(新古典派総合)の考え方に他ならない。

たとえば,焼肉屋の場合,財政が拡張されれば,その乗数効果で来客が増加すると考えられる。その影響は生産要素市場へと波及し,アルバイトの増員や自給の引き上げ,肉の仕入量増加や食肉価格の上昇へとつながっていく(新古典派総合の短期経済)。

実のところ,ここまでの流れは通貨主義経済学も同じだ。両学派の違いは「なぜ上記の現象が生じるのか」という点にある。通貨主義経済学の場合,焼肉屋が生産量を増やすのは,彼らが

自分たちのお店が人気になったんだ!焼き肉の需要が増えたんだ!

と認識しているからだと解釈される。この見解を採用するならば,財政拡張の効果は限定的となるだろう。

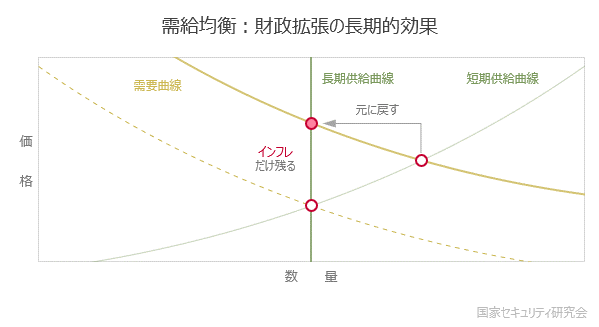

仮に需要増の原因が財政拡張ならば,スーパーからファミレスまですべての需要が拡大することになる。そうなると,焼肉屋も

なんだ,政策で全部の需要が増えているだけか

と認識し始め,生産水準やアルバイトを以前の水準に戻すようになる。その結果,財政政策の影響は物価の上昇のみが残る格好となる(新古典派総合の長期経済)。

すなわち,通貨主義経済学において,財政拡張の効果は「自分たちの需要だけが増加した」と勘違いされている間にしか生じない。これは新古典派総合の短期と長期を誤認かどうかという視点で分割したものといえる。

| 期間 | 調整過程 | 背景 |

|---|---|---|

| 短期 | 数量調整 | 誤認 |

| 長期 | 価格調整 | 正しい認識による修正 |

② 古典派の二分法との関係

以上の議論を貨幣理論の側面から整理する。新古典派経済学では貨幣市場(名目値)と実体経済(実質値)は独立であると考えられていた(古典派の二分法)。

- 新古典派経済学の理論

- 古典派の二分法について(第2章 - 2)

一方,通貨主義経済学では「実体経済が貨幣市場に引っ張られることもある」と考える。ただし,その本質は,上記で述べた通り,人々の勘違いにある。

通常,個人は名目値に基づいて意思決定を行う(いちいち物価を考慮した実質値で買い物をする人はほとんどいないだろう)。しかし,名目値で判断するのは本来非合理的だ。このような誤認は貨幣錯覚と呼ばれている。

- 貨幣錯覚

- 貨幣価値の変動(物価変動)があるにもかかわらず,金額(名目値)で物事を判断してしまうこと。

以上より,通貨主義経済学では貨幣錯覚が働いている限りにおいて,古典派の二分法が崩れ,実体経済に影響を与えると解釈されることになる。

なお,上記の考え方を受けて,ケインズ経済学における主流の議論も,

数量調整がはたらくのは貨幣錯覚によるものだが,その貨幣錯覚はなかなか解消されない

という形へと変化していった。「誤認」がそれなりに長く続くならば,ケインズ経済学の考え方は有効に機能することになる。第5章で詳述するが,こうした考え方は新ケインズ経済学として発展していくことになる。

③ 期待インフレ

通貨主義経済学において,ケインズ経済学は誤認(貨幣錯覚)が修正されるまでの期間しか機能しない。それでは,この誤認はどの程度続くのだろうか。結論からいえば,通貨主義経済学では,(新古典派総合で想定されているよりも)早い段階で誤認が是正されると考えられている。

| 学派 | 短期経済 | 背景 |

|---|---|---|

| 新古典派総合 | それなりに続く | 企業の意思決定 |

| 通貨主義経済学 | ほとんどない | 期待インフレ |

フリードマンはこのことを期待インフレという概念によって説明した。

- 期待インフレ

- 現時点における将来のインフレ率の予想値。

繰り返しになるが,通貨主義経済学では財政拡張の効果が誤認の間しか続かない。このことは裏を返せば,

- 人々が物価上昇を予想する(インフレ期待)

- そのうえで合理的に行動する

という傾向が強まるほど,政策効果が限定的になることを示している。

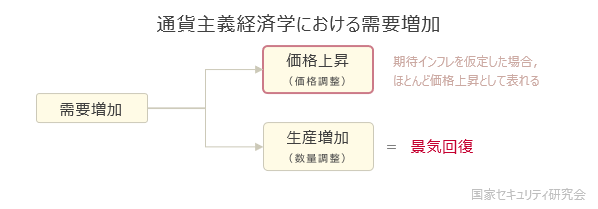

合理的な意思決定を前提とすれば,人々は実際に物価が上昇する前に行動を変えることになる(期待による行動変化)。それゆえ,期待インフレを前提とすれば,財政拡張はより早い段階で物価上昇に反映されるという結論が導かれる。

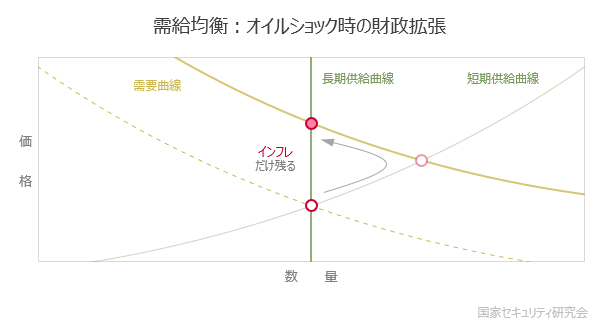

■ 事例:オイルショック

期待インフレの議論が注目され始めたのはオイルショックによる不況が深刻化した1970年代である。当時,先進国では不況対策のために財政拡張が行われたものの,景気はほとんど回復せず,物価だけがどんどん上がっていくという問題が発生していた。

これに対し,フリードマンは(簡略化して言えば)次のような説明を行っている。当時は財政を拡張しても,人々が

どーせ,また財政政策で全部の需要が増えるんでしょ?

と考えてしまい,インフレ期待が織り込まれやすい状況にあった。その結果,政策効果は数量調整(生産増加)として表れず,ほとんど価格調整(物価上昇)に反映されてしまっていたということである。

この説明が支持されたことにより,1980年代から「財政拡張は物価の上昇を招くだけで意味がない」という考え方が主流を占めるようになっていった。なお,この主張は結果的に,新古典派経済学と全く同じ結論になっている。

- 新古典派経済学の政策枠組み

- 新古典派経済学の財政拡張批判(第2章 - 3)

■ 理論:期待の影響

また,期待インフレの概念は新古典派総合(ケインズ経済学)に対する欠陥を指摘したという点で,経済学全体の方向性にも大きな影響を与えた。

期待インフレを前提とする場合,物価が上昇すると思われている社会とそうでない社会において,政策効果は異なった表れ方をする。このことは,

新自由主義経済学:同じ政策でも,人々の意識の違いによって効果が変わる

ということに他ならない。

- ※ 期待が行動に影響を与えるという解釈は新自由主義経済学の多くの学派に共通している。

一方,新古典派総合ではフィリップス曲線など過去に観測された関係が前提とされてきた。しかし,期待が行動に影響を与えるならば,過去のデータから推計されたモデルが当てはまるとは限らない。

計量経済モデルの構造が経済主体の最適な決定法則によって成り立っているとし,さらにその最適な決定法則が意志決定者に関連する連続した構造の変化に伴って変化するとすれば,政策におけるあらゆる変化が計量経済モデルを構造的に変化させてしまうことになる。

―― R.ルーカス『経済政策評価:とある批評』

上記の指摘はルーカス批判と呼ばれている。後述するが,ルーカス教授(シカゴ大学)はこの考え方を突き詰め,通貨主義経済学を新しい古典派経済学へと発展させていった。

- ルーカス批判

- R.ルーカス教授が行った批判。過去のデータから最適な推計値を計算し,それに基づいた政策(最適政策)を行ったとしても,その政策で人々の行動が変化し,それが推計値に影響を与えてしまうため,結局その政策が最適政策ではなくなってしまう可能性があることを指摘した。

3.通貨主義経済学の政策枠組み

通貨主義経済学では比較的早い段階で価格調整が生じると想定されているため,経済政策は新古典派経済学と似通ったものとなる(小さな政府を志向)。ただし,それは経済政策の無効性を唱えるものではない。

マネタリズムなどの新自由主義はとにかく市場原理を重視する。それゆえ,政府介入はなければないほどいいという自由放任のスタンスをとっている。

上記のような主張はよくみられるが,厳密にいえばこれは新古典派経済学の特徴であり,通貨主義経済学の特徴とは言い難い。後述するよう,通貨主義経済学は金融政策に重要な役割を置いている。以降では,両学派の違いを念頭に,経済政策の枠組みについて説明する。

① 財政政策

一般に,通貨主義経済学は裁量的な財政政策に批判的である。しかし,その理由は新古典派経済学のように「経済に影響を与えないから」というものではない。景気を回復させる効果はあるものの,「それがごく短期に限られるから」というのが彼らの批判根拠である。

ごく短期に限られるとしても,景気が回復するなら財政政策はやった方がいいでしょ。そもそもケインズ経済だって短期の枠組みに限った議論だったわけだし。

このように思うかもしれないが,通貨主義経済学で想定される「ごく短期」とはケインズ経済学で想定している「短期」よりもはるかに短い。つまり,通貨主義経済学が問題としているのは,財政政策のタイムラグについてである。

たとえば,一般に道路建設などを行う場合,

- 計画:建設計画の策定,予算の確保など

- 調査:測量,地元への説明,用地取得の交渉など

- 受注:契約,建設業者の競争入札

などを経てようやく着工となる。加えて,その乗数効果が発現するのはさらに先となる。

このように,現実的な政策プロセスを考えた場合,

「ごく短期」の景気変動を財政政策によって調整することは可能なのか

という疑念が浮上する。場合によっては,既に経済がインフレに切り替わっているときなど,不適切なタイミングで乗数効果が表れる可能性もあるだろう。そうなれば財政政策は経済を混乱させる要因にしかならない。

すなわち,通貨主義経済学が財政政策に否定的なのは,

通貨主義経済学:需要不足の時期にピンポイントで財政政策を打つことなど不可能

と解釈しているためだ。

| 学派 | 財政政策の効果 | 財政政策の評価 | 評価の理由 |

|---|---|---|---|

| 新古典派経済学 | なし | 否定的 | 物価を上げるだけだから |

| ケインズ経済学 | あり | 肯定的 | 景気回復につながるから |

| 通貨主義経済学 | あり | 否定的 | 適切なタイミングでできないから |

財政政策が実体経済に影響を与えるとする点で,通貨主義経済学の解釈は新古典派経済学と異なる。ただし,その結論は,

- 財政政策に批判的

- 小さな政府が志向する

となるため,結果として,財政政策に対するスタンスは新古典派経済学と同じになる。

② 金融政策

数量調整がごく短期に限られるのであれば,一見,金融政策にも財政政策と同様のことが当てはまりそうに思われる。

通貨主義経済学において財政政策は撹乱要因にしかならない!なら金融政策も同じように,余計な波風を立てないよう,何もしない方がいいって結論になるんでしょ?

しかし金融政策の場合,「何もすべきではない」という結論にはならない。なぜなら,貨幣量は短期においても長期においても常に変動しているからだ。すなわち,「余計な波風を立てない」ということが目標ならば,

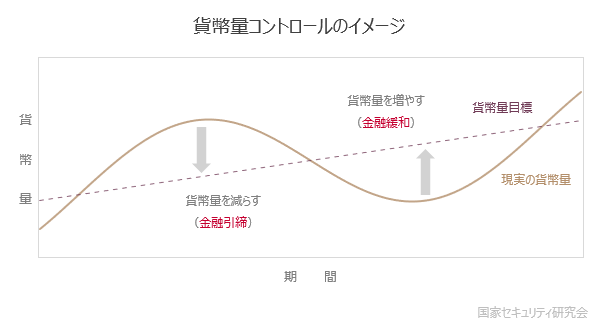

通貨主義経済学:貨幣供給量を一定ペースで増加させる

という形になる。

期待インフレを前提とする場合,中央銀行は政策の変更を示唆しただけで,景気や物価に影響を与えてしまう。したがって,景気や物価を安定させるためには,常に中央銀行が確固とした政策ルールを明示することが何より重要となる。なお,上記の「貨幣供給量を一定ペースで増加させる」という政策方針はk%ルールと呼ばれている。

- k%ルール

- 経済状態に関係なく,貨幣供給量の増加率を一定(k%)に保つルール。中央銀行がこれを厳密に守ればインフレ期待の変動を抑制できるため,景気や物価を安定させられると考えられた。

以上より,通貨主義経済学では,景気や物価の安定において貨幣供給量がきわめて重要な意味を持つ。これこそ,この学派が「通貨主義(マネタリズム)」と呼ばれる所以である。

■ 事例:デフレ不況の解釈

上記の理論に基づき,フリードマンは世界恐慌の原因がもっぱら金融政策の失敗にあると指摘した。貨幣需要の増加に対して貨幣供給が不変だったため,人々は貯蓄によってそれを補うようになり,その結果,デフレ不況がもたらされたという説明である。

準備中

―― X

同様の理由で,フリードマンはバブル崩壊後の日本に対しても金融緩和の強化を提案している。

準備中

―― X

このように,「デフレ期の金融緩和」という点だけみれば,ケインズ経済学と通貨主義経済学の結論は同じになる。ただし,通貨主義経済学が金融緩和を主張するのはk%ルールを維持できていないからであって,裁量的な景気の拡張を目的としているわけではない。

- ※ 通貨主義経済学では貨幣供給量の増加ペースがk%を下回っているときにデフレとなる(短期的には経済に悪影響)。そのため,貨幣供給量を適正水準(k%)に戻すことが政策目標となるが,それに成功した場合はデフレが解消され,付随的に景気も回復することになる。

| 学派 | デフレ期の金融政策 | 理由 |

|---|---|---|

| 新古典派経済学 | 何もしない | 物価を上げるだけだから |

| ケインズ経済学 | 金融緩和 | 需要拡張につながるから |

| 通貨主義経済学 | 金融緩和 | 貨幣量が適切な水準を下回っているから |

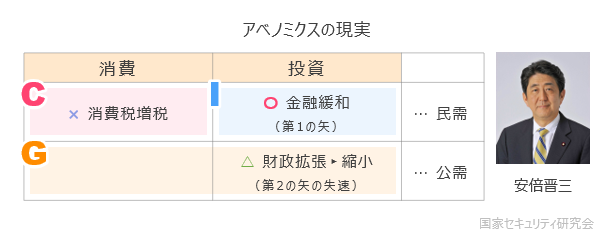

したがって,アベノミクスを「新自由主義からの脱却」と解釈するのは早計である。

安倍政権に入ってようやく新自由主義的な政策から脱却し,標準的なデフレ対策が組まれるようになった。新自由主義は日本でも終わりを告げた。

確かに,アベノミクスは第2の矢(機動的な財政出動)にみられるよう,標準的なケインズ経済学の枠組みに基づいているといえる。しかし,それらはコンセプト通りに実現されず,結果として第1の矢(大胆な金融緩和)に大きく傾斜する結果となった。

- アベノミクス検証

- アベノミクスの結末(第3部 Part1 第6章 - 1)

そしてこれまで述べた通り,金融緩和については通貨主義経済学の枠組みにおいても支持されている。

むしろ,

- 第2の矢(機動的な財政出動)がすぐに失速したこと

- 数年で(デフレ対策よりも)働き方改革などの方が重視されるようになったこと

を考慮すれば,アベノミクスはケインズ経済学をベースとしながらも,多分に新自由主義的な色彩を帯びていたといえるだろう。

■ 政策:インフレ目標

こうした通貨主義経済学の考え方は現実の金融政策にも取り入れられている。ここでは,そのひとつであるインフレ目標について取り上げる。たとえば,FRBではインフレ期待のコントロールが重要な政策課題として掲げられているが,これは上で述べた期待インフレの理論に他ならない。

インフレ目標を公にすることで,長期インフレ期待をしっかり抑制することができる。これにより,物価安定と長期金利の抑制が促進され,経済が大幅に阻害された時に,雇用の最大化を推し進めるFRBの能力を高めることができる

―― 米連邦制度準備理事会(FRB)『長期の目標および政策戦略(2013年1月30日)』

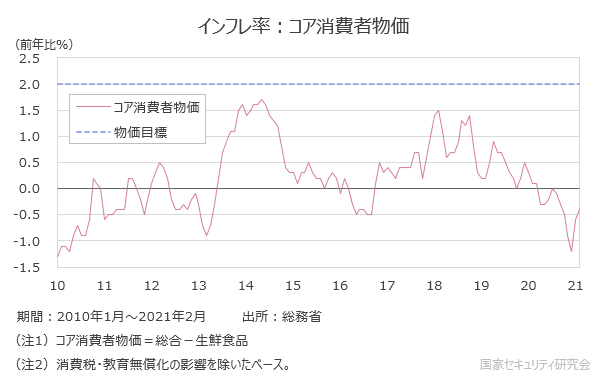

また,日銀が「2年でインフレ率2%」の目標を達成できていないにもかかわらず,その失敗を認めない理由も期待インフレの理論で説明される場合がある。

当時、大本営は国威発揚のため楽観的な見通しばかり発表し、作戦の失敗を国民に明らかにしなかった。いまの日銀もまた目標実現や緩和効果について根拠に乏しい楽観的な大本営発表を続けている。

そのやり方は人々のインフレ期待に働きかけようとする金融政策にもとづいている。必ず成功すると人々を信じさせることが肝要で、期待をしぼませるような不都合な真実は説明しない方がいいのだ。

―― 朝日新聞(2016年7月5日,東京朝刊)

日銀が「デフレ脱却は難しい」と認めてしまえば,期待インフレのさらなる低下を通じて,デフレ脱却を一層難しくしてしまう危険性がある。なお,日本銀行はアベノミクス以降,期待インフレの引き上げを重要な政策経路のひとつに位置付けている。

- ※ 期待インフレの理論は新ケインズ経済学などでも採用されることがあるため,上記の事実をもって「日銀やFRBは反ケインズ経済学の新自由主義に染まっている」と結論付けられるわけではない。

③ ルール vs 裁量

これまで述べてきた通り,通貨主義経済学では新古典派経済学のような政策無効論を採用しているわけではない。通貨主義経済学が問題としているのはケインズ経済学に基づいた裁量的な経済政策だ。これは新自由主義経済学の多くの学派に共通することだが,k%ルールにみられるよう,

新自由主義経済学:経済政策は裁量ではなく,ルールに基づくべき

というのが基本的なスタンスとなっている。

| 学派 | 財政政策 | 金融政策 | デフレ期の政策目的 |

|---|---|---|---|

| 新古典派経済学 | 行わない | 行わない | 市場機能を阻害しない |

| ケインズ経済学 | 裁量的に行う | 裁量的に行う | 需要拡張・景気回復 |

| 通貨主義経済学 | 行わない | ルールに基づいて行う | ルールの順守・経済の安定 |

したがって,新自由主義経済学の台頭以降,

ルール vs 裁量

というのが学派論争のひとつの焦点になっていった。

ルールがいいか,裁量がいいかって言われたら,そりゃルールの方がいいんじゃないの?政治家や官僚なんて信用ならないし。

こう思った人は多いはずだ。しかし,ルールへの過度な傾斜は様々な弊害をもたらすことになる。具体的な問題としては,

- ルールの策定をめぐるパワーゲームの勃発

- 融通の利かないマニュアル主義

などが挙げられるだろう。このことは第8章で詳しく説明する。

4.通貨主義経済学の妥当性

最後に,通貨主義経済学の前提が妥当かどうかについて検証する。結論からいえば,

日本経済の問題に通貨主義経済学の考え方を適用することは不適切

という見方が強まっている。

ここでは2つの代表的な論争である

- 価格硬直性論争

- マネーストック論争

について確認し,それらが通貨主義経済学の妥当性に疑問を投げかける形で収束していったことを説明する。

① 価格硬直性論争

第1の論争は,

価格の硬直性(数量調整)は本当に「ごく短期」にとどまるのか

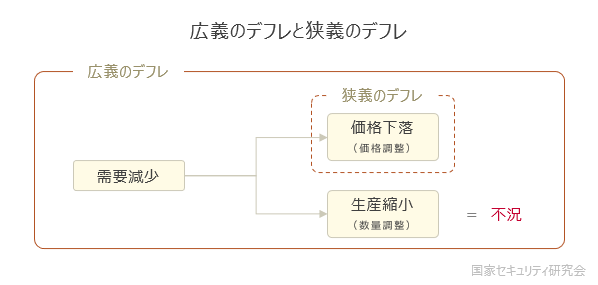

というものである。これはデフレ不況を考える場合,きわめて重要になる。

通貨主義経済学の基本的な考え方は,「期待インフレを前提とする場合,需要の変動はもっぱら価格調整として反映される」というものだった(数量調整は誤認されている間しか生じない)。それゆえ,1970年代以降,「財政政策で需要を拡張しても,ほとんどインフレにつながってしまう」というケインズ経済学批判が展開されたのである。

一方,この理論をそのままデフレ不況に適用すれば,

通貨主義経済学:デフレ不況において「不況」はほとんど表れない

という結論が導かれる。

これまで述べてきた通り,デフレ不況が問題とされるのは,需要不足が価格調整のみならず,数量調整を引き起こすからだ。一方,「需要不足による数量調整は長期化しない」とする通貨主義経済学の考え方に従えば,デフレ不況は大した問題にならない。第1章で「デフレ不況は新自由主義経済学において突き指程度にしか認識されていない」と述べたのはこのためである。

- デフレ経済を問題としない学派

- 学派と前提の違い(第1章 - 3)

しかし,上記の理論は日本の失われた20年を考えた場合,相当に違和感がある。失われた20年は需要不足による景気停滞であるが,これを「ごく短期」とするのはあまりに長すぎるだろう。P.クルーグマン教授(コロンビア大学)はフリードマンによる「世界恐慌は金融政策の失政が原因だった」という説が1990年代の日本の事例によって疑われるようになったと指摘している。

さらに,この論争はリーマンショックによって,

(少なくとも需要不足の場合)数量調整は「ごく短期」にとどまらない

という見解がより優勢となっていった。先進国ではかつてない規模の金融緩和が行われたものの,デフレ不況は短期で収束せず,長期失業が社会問題化する結果となっている。

バーナンキ(注:当時のFRB議長)はアメリカ経済に,あふれかえるほどの流動性を供給した。(中略)この流動性の増加は,財務省による莫大な救済措置と相まって銀行を救ったかもしれないが,不況は防げなかった。FRBは大まかな通貨政策と手ぬるい規制によって危機を引き起こしたかもしれないが,景気の下押しを防いだり反転させたりするためにできることはほとんどなかった。FRB議長も最後には,それを事実上認めた。

―― J.スティグリッツ『世界の99%を貧困にする経済』

また,アベノミクスでも大規模な金融緩和が行われたが「2年で2%のインフレ率」という目標は未達に終わっている。こうした事例から,通貨主義経済学の「数量調整はごく短期」という考え方は国内外で疑念が持たれている。

② マネーストック論争

第2の論争は,

中央銀行は貨幣供給量をコントロールできるのか

というものである。この問題は通貨主義経済学が台頭した頃から盛んに議論された。日本においては岩田・翁論争が有名である。

- 岩田・翁論争

- 1990年代に岩田規久男教授(前日銀副総裁,当時は上智大学教授)と翁邦雄教授(法政大学,当時は日銀官僚)の間で行われた論争。岩田教授が中央銀行による貨幣供給量の操作を可能としたのに対し,翁教授は不可能だと主張した。

中央銀行が貨幣供給量をコントロールできないってどういうこと?貨幣量をコントロールするのが中央銀行の仕事でしょ?

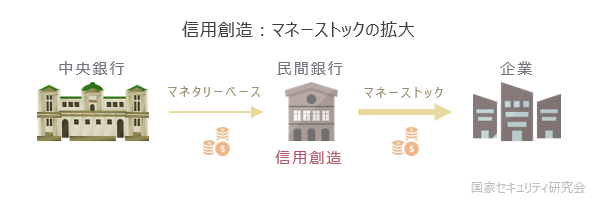

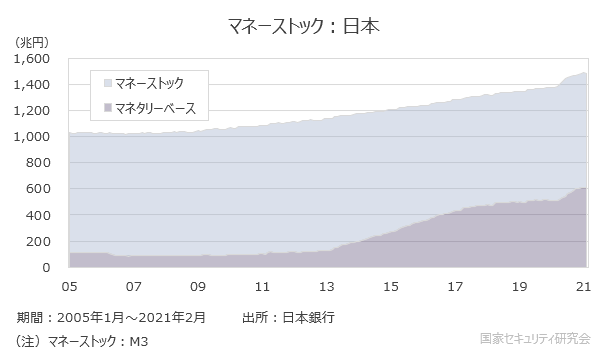

もちろん,金融政策が貨幣量にまったく影響を与えないと述べる者は少ない。問題とされているのはコントロールの精度である。特にマネーストック(マネーサプライ)の場合,民間銀行の信用創造機能が重要となるため,中央銀行はその量を間接的にしか操作できないという問題がある。

これに対し,通貨主義経済学ではマネーストックの正確なコントロールが前提となっている。仮に中央銀行が不正確なコントロールしかできないならば,k%ルールは維持できなくなるし,期待インフレが安定的に形成されるという見方自体が成り立たなくなるだろう。

なお,通貨供給量の完全制御については1980年代の時点で既に否定的な意見が大勢を占めていた。通貨主義経済学が注目され始めた頃,アメリカやイギリスの金融政策はマネーストックを操作目標とする形に切り替えられていった。しかし,思うようなコントロールができなかったため,両国ともマネーストック目標を放棄する結果となっている。

| 1979年5月 | 英中銀が貨幣供給量目標(M3)を設定 |

| 1979年8月 | 米FRBが貨幣供給量目標(M1)を設定 |

| 1982年10月 | 米FRBが貨幣供給量目標(M1)を放棄 |

| 1985年10月 | 英中銀が貨幣供給量目標(M3)を一時停止 |

| 1987年2月 | 英中銀が貨幣供給量目標(M3)を放棄 |

一方で,前述の通り,インフレ目標は現在も多くの国の中央銀行で採用されている。したがって,問題の答えは,

- 金融政策は貨幣量にまったく影響を与えない(制御不能)

- 金融政策は貨幣量を完全にコントロールできる

の間に位置することになるが,それがどちらに寄っているのかということは現在も論争が続いている。

なお,2000年代の日本では「コントロール可能」とする考え方が強く支持されてきた。こうした勢力はリフレ派と呼ばれ,安倍政権の経済政策方針に大きな影響を与えたとされている(前述の岩田教授も安倍政権で日銀副総裁に任命された)。

日本において「リフレ派」と呼ばれる勢力は,多くの場合,中央銀行の貨幣量コントロール能力に強い信頼を置いている。それゆえ,

- 金融政策に重点を置く(財政政策に否定的とは限らないが,メインは金融政策)

- これまでの日銀に対する強い批判(失われた20年はほとんど日銀のせい)

- デフレ対策に楽観的(金融緩和で容易に解決できると考えている)

といった特徴がみられる。

なお,リフレ派の前提をとるならば,価格硬直性論争で通貨主義経済学の反証に用いられた「日本は長期にわたってデフレの問題に苦しめられた」という指摘も問題にならない。なぜなら,

いやいや,それは日銀が長期にわたって期待インフレを低い水準に固定してたからでしょ?おかしな金融政策が20年続けられたんだから,おかしな経済が20年続くのは当たり前だよね。

という形で説明できるからである。

しかし,2015年頃からリフレ派の勢いは失速し始める。最大の理由は,アベノミクスで史上最大規模の金融緩和が行われたものの,インフレ目標を達成することができなかったためだ。

より重要なのは,中央銀行の貨幣供給量(マネタリーベース)が急増したのに対し,日本全体の貨幣供給量(マネーストック)はそれほど増加していないことである。なお,このような現象は,リーマンショック以降,日本国外でも確認されている(第11章で説明)。

こうした政策実験の結果,中央銀行の貨幣コントロール能力に対しては懐疑的な見方が提示されるようになった。ただし,この「懐疑的な見方」は一枚岩ではなく,政策の方向性についても一致していない。ここではそのうち代表的な考え方を2つ取り上げる。

A:金融緩和反対

まずは,金融緩和に反対するタイプの意見である。

中央銀行は貨幣量を十分にコントロールできない。むやみに貨幣量を変化させることは物価水準に悪影響を与えるだけ。だから金融緩和なんてしない方がいい。

これは翁・岩田論争で翁教授が述べた主張に近い。また,極論ではあるが,アベノミクス以前によくみられた

金融緩和なんてやったらハイパーインフレになる

という主張もこのタイプに属する。

確かに,アベノミクスの結果を見れば,「金融緩和でインフレ率をコントロールできる」という見解には疑念を持たざるを得ない。少なくとも,日銀が当初掲げていた「2年で2%のインフレ率達成」という楽観論は間違いだったと断じていいだろう。

一方,アベノミクスにおいて失業率は顕著に低下し,株価も明確に上昇した。それ以外にも過去の政権と比べれば多くの経済指標が好転している。そして,これらは金融緩和によるところが大きいとする意見が多い。

| 金融緩和 | 具体的内容 |

|---|---|

| プラス面 | 失業率低下,株価上昇など |

| マイナス面 | 物価の安定を損なう可能性など |

こうしたプラス面を考慮した場合,物価の安定性が損なわれる可能性やハイパーインフレになる可能性を根拠に「やらない方がいい」といえるのかは疑問である。金融緩和の副作用がまったくないとは言わないが,それらはプラスの効果との比較で論じられるべきだろう。

B:金融緩和賛成

次に,金融緩和に賛成するタイプの意見である。昨今注目されている現代貨幣理論(MMT)などはこのタイプに属する。

中央銀行は貨幣量を十分にコントロールできない。そのため,財政政策で実物需要を誘導することが必要だ。だから金融緩和だけではなく財政拡張を組み合わせる必要がある。

なお,財政拡張の賛否にかかわらず,

貨幣量のコントロール能力には疑問は残るが,金融緩和をやらないよりはやった方がいい

という消極的賛成論などもこのタイプといえる。

アベノミクス以前は「金融緩和でハイパーインフレになる」という主張が散見されたものの,現実のインフレ率は「2年で2%」の目標どころか,8年たっても1%程度であった。金融緩和によるプラス効果(失業率の低下など)も考慮すれば,コントロール能力の如何にかかわらず,金融緩和は「しないよりした方がいい」とする主張には説得力がある。

一方,中央銀行が不十分な制御能力のもとで大規模な金融緩和を行うというのは,ある意味で爆弾を抱えた政策ともいえる。特に「金融緩和だけでは不十分だから,財政拡張も組み合わせる」という現代貨幣理論の主張に対しては,

金融政策のコントロール能力を疑っていながら,もっとコントロールの難しい財政政策を組み合わせて,なぜ適切な物価目標を実現できるのか

という批判がなされている。

このように,通貨主義経済学の妥当性には多くの懐疑が示されている。一方,その懐疑論もまた,政策の方向性には十分な正当性を与えることができていない。「新自由主義の時代」は終わったかもしれないが,次の時代はいまだ提示されていないといえるだろう。